I REIT o real estate investment trust sono fondi d’investimento immobiliare chiusi.

Nel nostro Paese, gli investimenti immobiliari vengono tendenzialmente preferiti rispetto agli investimenti finanziari.

Questo tipo di strumento – finanziario ma che investe in immobiliare – potrebbe essere una buon compromesso per investire nel settore immobiliare senza le problematiche correlate al tipico investimento diretto in immobili.

Lo strumento è nato negli Stati Uniti nel 1960 per offrire a tutti gli investitori, in particolare ai piccoli investitori, la possibilità di investire – anche piccole somme – in immobili produttivi di reddito.

Come fa un risparmiatore che possiede qualche migliaio di euro ad investire in immobili commerciali come appartamenti, uffici in centro, capannoni, che costano qualche milione di euro?

Lo può fare attraverso il REIT.

Con questo tipo di strumento è possibile investire anche solo 50 euro o 100 euro in immobili produttivi di reddito. Questo non significa che vada fatto, ma esiste questa possibilità.

I fondi comuni di investimento immobiliare, più comunemente noti come REIT, sono un tipo speciale di fondo che investe principalmente in immobili che producono reddito.

Ogni piccolo risparmiatore singolarmente non potrebbe comprare un immobile da 10 milioni di euro, ma 1000 piccoli risparmiatori possono investire 10’000 euro ciascuno nel fondo. Il fondo avrà in totale 10 milioni di euro di patrimonio e potrà acquistare e gestire l’immobile.

Questo immobile produrrà un reddito e questo reddito finirà dentro il fondo immobiliare e spetterà in percentuale a ciascun investitore che detiene quote. Lo stesso avviene nel caso in cui l’edificio si rivaluti nel tempo.

Vantaggi rispetto all’investimento immobiliare tradizionale

Investire in un REIT ti dà accesso a un portafoglio liquido e diversificato di attività immobiliari senza la necessità di gestire nulla direttamente da soli.

Questo consente di evitare alcuni dei problemi più grandi degli investimenti immobiliari diretti. Acquistando direttamente immobili vi sarebbero alcuni problemi come:

- Illiquidità, cioè la difficoltà di rivendere e liquidare in tempi celeri un edificio o immobile.

- Mancanza di tempo (e o anche di competenze) per la gestione dell’immobile (a meno che tu non decida di farlo di lavoro).

- Incapacità di diversificare adeguatamente (tranne il caso in cui tu disponga di milioni di euro e del tempo e capacità necessarie per la gestione).

È possibile investire in un singolo REIT oppure acquistare un fondo indicizzato di REIT. Cioè non si investe in un singolo REIT, ma si investe in un ETF che al suo interno ha molti REIT.

Tipologia di Fondi chiusi

I REIT sono fondi immobiliari chiusi quotati. Che significa fondo chiuso?

Nei fondi aperti (per esempio i tradizionali fondi comuni d’investimento) è possibile apportare capitale, o richiedere il rimborso, facendo variare il capitale all’interno del fondo stesso.

Nei fondi chiusi il patrimonio del fondo è fisso, non è possibile richiedere il rimborso, si potrà solamente rivendere la quota ad investitori terzi.

Però prima di inserire in portafoglio un REIT o un ETF di REIT dobbiamo fare una serie di considerazioni.

La prima considerazione

Non si inseriscono in portafoglio strumenti a caso, per sentito dire o perché hai visto che nell’ultimo anno hanno avuto rendimenti positivi. Forse questa prima considerazione è scontata ma è sempre bene ricordare la prima regola degli investimenti: Non perdere denaro.

La seconda considerazione

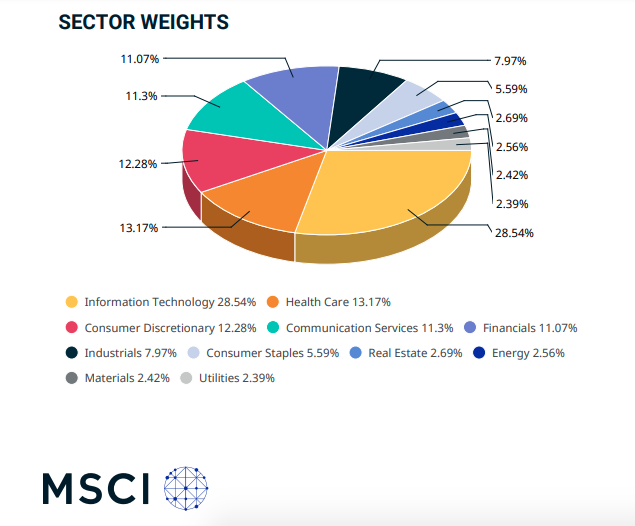

Qualsiasi ETF sul mercato azionario globale, ha già di per se una allocazione nel settore immobiliare.

Il peso del settore Real Estate nell’indice MSCI USA è del 2,69%.

Nell’indice MSCI China è del 4,39%.

Nell’indice MSCI World è del 2,7%.

Quindi se possiedi un portafoglio azionario ben diversificato o un ETF sull’MSCI USA o CHINA oppure un ETF azionario internazionale possiedi già un investimento immobiliare in misura dal 3% al 5% circa.

Aggiungere REIT al portafoglio in questo caso, significa “sovrappesare” l’investimento immobiliare, che nel portafoglio azionario già c’è!

REIT, sovrappesare la componente per diversificare?

Sovrappesare in portafoglio una determinata componente come i REIT può avere senso a fini di diversificazione o per aumentare il rendimento dello stesso (a parità di rischio ovviamente, aumentare il rendimento aumentando i rischi non è una buona idea).

Secondo un paper di Kizer e Grover nel mercato USA, nel periodo 1978 – 2017, un portafoglio composto da 67% azioni small-cap (bassa capitalizzazione) e 33% di obbligazioni corporate (societarie) avrebbe prodotto rendimenti superiori (anche aggiustati per il rischio) rispetto ai REIT.

Il paper conclude che i REIT non aggiungono alcun rendimento in eccesso rispetto a quanto si potrebbe ottenere attraverso azioni e obbligazioni, ma aggiungono solamente più rischio idiosincratico.

La terza considerazione è che I Reit sono fiscalmente inefficienti.

I REIT non consentono di sfruttare appieno la forza dell’interesse composto: La legge richiede ai REIT di distribuire almeno il 90% dei loro ricavi netti come dividendi agli azionisti. Il dividendo è interamente tassabile. Ogni anno sulla componente distribuita ci sarà da pagare il 26% di imposta sostitutiva. Significa che ogni anno più di un quarto del reddito che il REIT produce verrà “bruciato” in tasse.

Inoltre se il REIT è estero, bisogna considerare anche il problema della doppia imposizione.

Conclusione

Ogni portafoglio è una storia a se stante. Ogni risparmiatore ha i suoi obbiettivi, la sua situazione patrimoniale le sue esigenze.

Quello che possiamo dire innanzitutto è che ci sono strumenti migliori che consentono di ottenere risultati migliori e con minor rischi.

La domanda che dovresti porti è: è un buon investimento sulla base delle mie competenze finanziarie, obbiettivi d’investimento e situazione patrimoniale?

Io, come consulente finanziario indipendente potrei dirti se questo è o meno un buon investimento per te, ma solo dopo aver svolto una corretta analisi della tua situazione finanziaria/patrimoniale e aver compreso quali sono i tuoi obbiettivi.

Spero che l’articolo ti sia stato utile!

Per una diagnosi dei tuoi investimenti contattami subito!